继上一篇大概说一下后,让我们继续看他们的业务情况吧。废话不多说,马上开始。

1. QL

营收,盈利表

📌 公司的营收自2014年以来都一直保持稳定的增长,Gross Profit Margin业不例外,这代表公司在原料成本方面控制得当。

📌 公司的Profit Before Tax (PBT)则是保持在 7 到 9%之间,没有多大的问题。

📌 目前公司的 2021 已经过了两个季度,业绩也得到了 QOQ 以及 YOY 的增长,不过以目前国内的消费能力以及种种因素下,营收预计与去年持平,不会增长太多。

现金流量表

📌 在这里可以看到哦,自2017财政年起,公司的CAPEX都是维持在 RM 300 mil 以上。2017 财政年公司开始引进FamilyMart,目前分行越开越多,根据2020 年报,目前有 184 家分行。FamilyMart在两年内开始带来了盈利,公司预计2022财政年可以达到 300 家分行。公司也会继续扩张,2021 的财政年会拨出RM400m做扩张。

📌 对应管理层说的,我们可以看到在 2020 财政年公司的 Free Cash Flow 开始出现了正数,代表公司开始赚更多钱了。

现金vs债务

📌 很明显的公司的债务每一年都在增长,相信是为了做扩张所导致的,公司的现金也有在增加,虽然不多。

📌 根据2020 年财报,公司的Debt to Cash Ratio 颇高,3.37左右。不过公司的Cash Flow 看上去没有多大的问题。

Rolling 4Q Net Profit

📌 公司的赚益每个季度都稳健增长中。

2. Leong Hup

营收,盈利表

📌 公司在去年(2019)重新上市,营收自2017年以来都一直保持稳定的增长,Gross Profit Margin也不例外,这代表公司在原料成本方面控制得当。

📌 公司的Profit Before Tax (PBT)则是保持在 4 到 7%之间,比QL逊色。

📌 目前公司的 2020 已经过了三个季度,不过以目前国内的消费能力以及种种因素下,营收预计与去年持平或更少。

现金流量表

📌 公司的CAPEX也是高,每年 RM300m 至 RM450m 之间,公司在2020财政年的Operating Cash Flow 有下滑,Free Cash Flow 甚至出现负数,公司也开始借钱,相信是COVID-19所导致。

现金vs债务

📌 公司的债务年年攀升,现金也有增长,根据最新的季度,公司的 Debt to Cash Ratio 是 3.61,也是算高。

Rolling 4Q Net Profit

📌 公司的盈利在下滑中,股价自IPO后也在下滑。

3. CCK

营收,盈利表

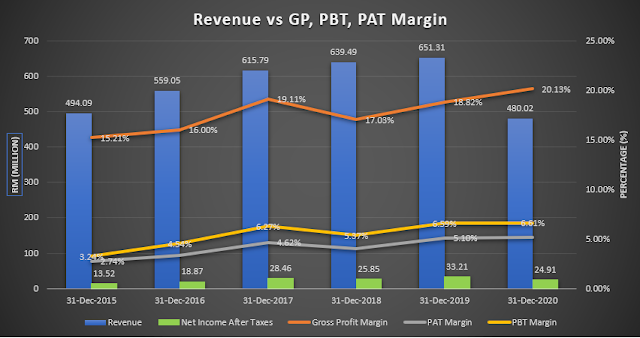

📌 公司的营收从2015到2019财政年都一直保持稳定的增长,Gross Profit Margin整体来看有在上升,成本控制不错。

📌 公司的Profit Before Tax (PBT)则是保持在 3 到 7%之间,以5年来看盈利有在增长。

现金流量表

📌 公司每年都绘花 RM15mil 至 RM 35mil 在 CAPEX。

📌 公司的 Cash Flow除了 2018 年外,都保持着正数。尤其是2020财政年,公司还能保持Positive Free Cash Flow,主要是公司有经营便利商店,不至于影响到太大。

📌 公司每年都有在偿还债务。

现金vs债务

📌 公司的债务在近两年开始增加,不过现金也在增加,公司的Net Debt 位置逐步减少。

📌 以目前最新的季报,公司的 Debt to Cash Ratio 在 1.27,对比其他的公司还要少许多。

Rolling 4Q Net Profit

📌 公司的盈利在2018年达到顶峰后开始下滑,目前正在增长中。公司在今年开始会开张Supermarket,究竟会怎样呢?盈利会不会继续向上爬,让我们看下去。

4. TEOSENG

营收,盈利表

📌 公司的盈利5年来看的话有在增长。2017 年的盈利下滑主要是鸡蛋的ASP下滑所导致。

📌 公司的PBT Ratio浮动较大,好的时候就高于同行,不好的时候就很低。公司的业务很受鸡蛋的价格所影响。

现金流量表

📌 公司也是每年花 RM 20mil 至 RM 60mil 做扩充。

📌 2019 年对公司是好的一年,去年的鸡蛋价格较好。以目前最新季度来看,公司目前处于没有FCF的状态,不过业务还是有赚钱。

现金vs债务

📌 跟其他公司一样,债务差不多每年增加。

📌 Debt to Cash Ratio 在 3.91。也是属于偏高的位置。

Rolling 4Q Net Profit

📌 公司目前的盈利正在下滑中,我相信如果拿鸡蛋的价格来跟公司的盈利对比的话,会是雷同的。

5. LAYHONG

营收,盈利表

现金流量表

📌公司在前3年都花大笔钱在做扩充,为了奥运的供应方面做准备。怎么知道COVID-19的来袭延迟了奥运。

📌 根据公司最新的季报呢,公司还是处于FCF的位置,运营方面也有赚钱。

现金vs债务

📌 公司的债务也是在增长,处于Net Debt 的位置。根据最新的季报公司的 Debt to Cash Ratio 在 14.44。很高的债务。

Rolling 4Q Net Profit

📌目前公司的赚益都是近两年的低点,已经是最低了吗?要复苏了吗?公司的业务是典型的周期性,对鸡蛋的价格,原料价格非常敏感。

整体而言呢,QL, LEONGHUP, CCK 看上去业务对鸡肉,鸡蛋的ASP没有那么的敏感,因为他们有Diversify。

要做任何部署的话就加以研究吧。我只不过是帮大家整理以下资料做对比罢了。

没有评论:

发表评论